Evidenze statistiche di prezzo e tempo sull’indice DAX

La vera sfida sui mercati finanziari è quella di trovare un vantaggio statistico o un’inefficienza che si scosti dall’equilibrio e dalla casualità, per poter trarne profitto sul lungo periodo. Oggi cercheremo di analizzare da un punto di vista quantitativo e metteremo a confronto alcuni dati ricavati sul cambio euro/dollaro che, come vedremo, rappresenta un tipo di mercato molto efficiente e che terremo come punto di riferimento, rispetto a un mercato azionario come l’indice DAX, su cui si possono fare diversi studi su evidenze statistiche che caratterizzano generalmente il mercato azionario.

Analisi statistica di prezzo del cambio EUR/USD

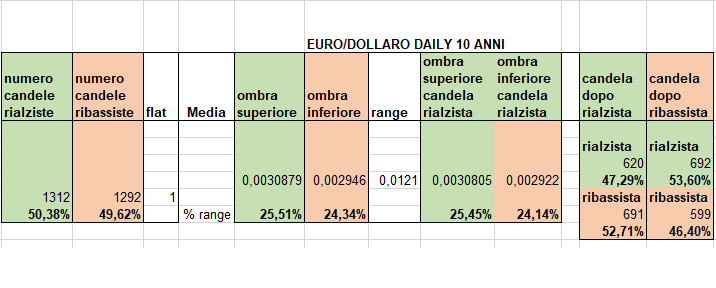

Ricavando sullo storico daily tutte ampiezze delle ombre superiori e delle ombre inferiori delle singole candele e facendone una media degli ultimi 10 anni, si nota che sul cambio euro/dollaro, sia per le candele rialziste, sia per le candele ribassiste, l’ampiezza delle ombre rispetto al range medio dell’intera candela è circa del 25% (figura 1), ovvero, le ombre superiori e ombre inferiori rappresentano mediamente il 50% delle candele, mentre l’altro 50% rappresenta il corpo delle candele. Questo primo dato ci indica come l’euro/dollaro sia un mercato molto equilibrato sia in long, sia in short.

Altro dato importante per poter valutare la natura del mercato è quello della percentuale di candele rialziste e ribassiste dopo le candele rialziste e ribassiste. L’euro/dollaro, da questo studio, risulta essere un mercato con caratteristiche mean reverting, perché dopo le candele rialziste si hanno circa il 53% di candele ribassiste e circa il 47% di candele rialziste. In modo speculare, dopo le candele ribassiste, si hanno il 53% di candele rialziste e circa il 47% di candele ribassiste. Il numero totale delle candele rialziste e ribassiste tende ad essere uguale, quindi non vi è un bias di tendenza sul lunghissimo periodo, poiché il rapporto tra due valute tende a rimanere in un ampio trading range, a differenza dell’azionario che viene tendenzialmente comprato.

F1) Statistiche daily EUR/USD

Fonte: Antonio Mangano

Analisi statistica di prezzo dell’indice DAX

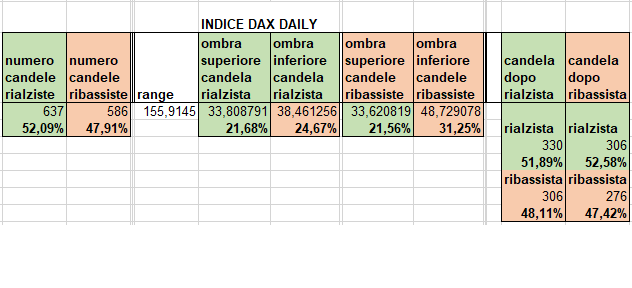

Facendo gli stessi calcoli sullo storico daily dell’indice DAX, in primo luogo il numero di candele rialziste tende ad essere maggiore di quelle ribassiste (circa il 52% delle sedute sono rialziste negli ultimi 10 anni). Inoltre, sia dopo candele rialziste, sia dopo candele ribassiste, il numero di candele rialziste è sempre più alto, circa il 52% (figura 2).

Nelle candele rialziste, l’ombra superiore rappresenta, mediamente, circa il 21% del range medio, mentre l’ombra inferiore circa il 25%: da questo calcolo si può evidenziare come nelle sedute rialziste il DAX tendenzialmente chiude in prossimità dei massimi di giornata. Nelle candele ribassiste invece, l’ombra superiore rappresenta circa il 21%, mentre l’ombra inferiore rappresenta circa il 31% del range medio. Salta subito all’occhio un forte scostamento dall’equilibrio per l’ombra inferiore in giornate ribassiste: in termini più semplici, dopo che si registra il minimo di giornata nelle giornate ribassiste, il DAX tende a chiudere la seduta su livelli molto più alti del minimo stesso.

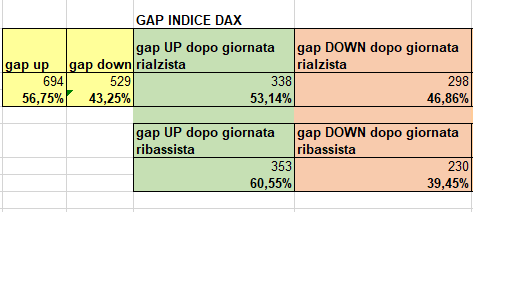

Un altro dato importante sul DAX indice da considerare è quello dei gap, i quali si verificano quasi per il 57% delle volte a rialzo (gap up), mentre solo il 43% circa sono gap down (figura 3). Queste prime considerazioni denotano il bias rialzista di lunghissimo periodo che caratterizza i mercati azionari.

F2) Statistiche daily indice DAX

F3) Statistiche dei gap dell’indice DAX

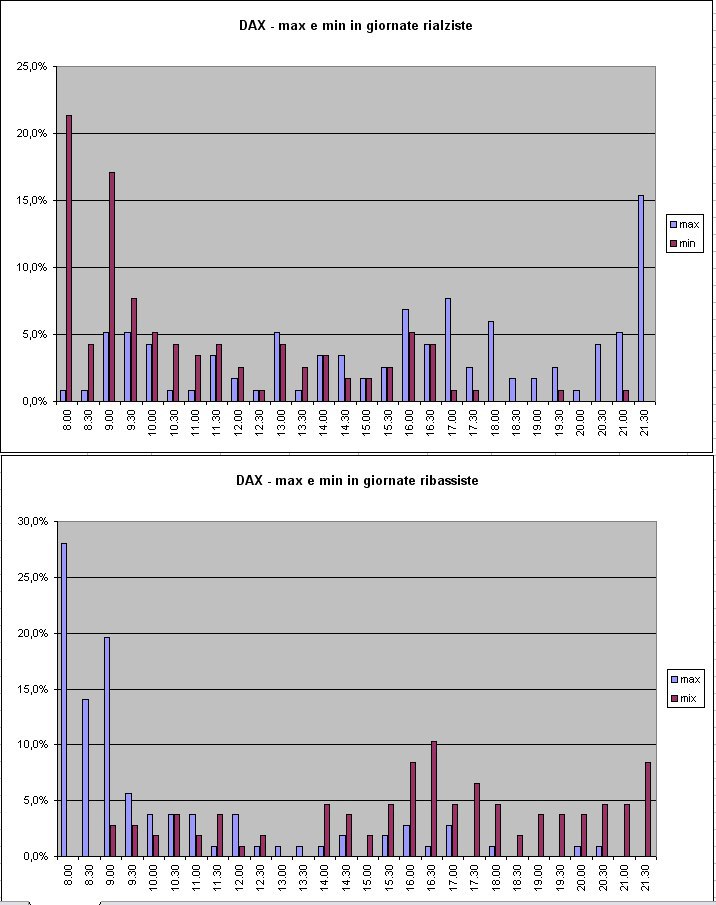

Analisi statistica della distribuzione dei minimi e massimi di giornata del DAX

Per entrare più a fondo nel comportamento del DAX, analizziamo adesso la distribuzione statistica delle fasce orarie dove si verificano i massimi e i minimi di giornata: con uno storico a 30 minuti, si può notare nella figura 4 che, in giornate rialziste, la probabilità più alta di trovare minimi è tra le 8:00 e le 9:30, mentre la probabilità di trovare massimi di giornata è in una fascia oraria più ampia, tra le 16:00 e le 17:30, ma con un picco massimo di probabilità nell’ultima mezzora di contrattazioni (ulteriore conferma che il DAX tende a chiudere in prossimità dei massimi nelle sedute rialziste). Nelle sedute ribassiste invece, mentre la probabilità più alta di trovare i massimi è sempre tra le 8:00 e le 9:30, la probabilità più alta di trovare i minimi di giornata non è più a fine giornata ma è concentrata nella fascia oraria tra le 16:00 e le 17:00 (conferma che la chiusura delle sedute ribassiste è più alta della media statistica).

F4) Distribuzione statistica dei massimi e minimi di giornata del DAX

Analisi della performance della fascia oraria 17:00 – 9:00

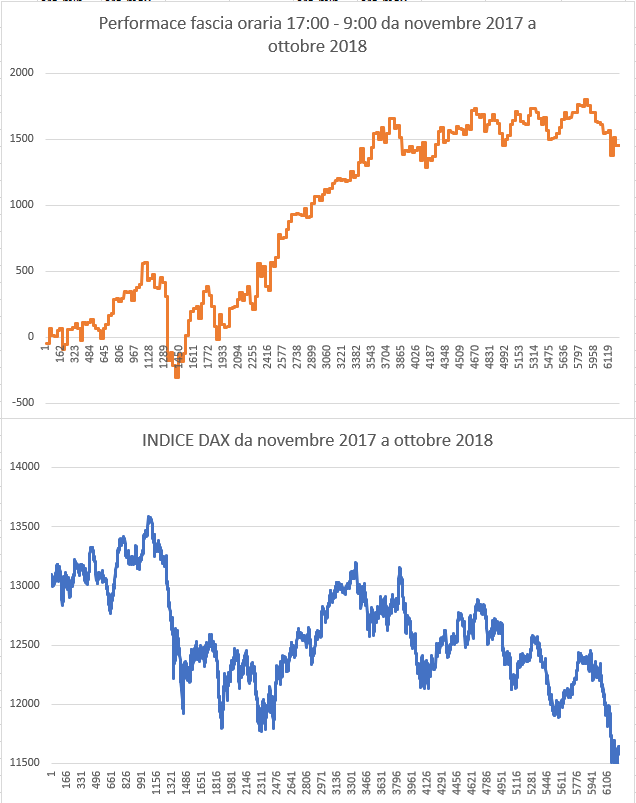

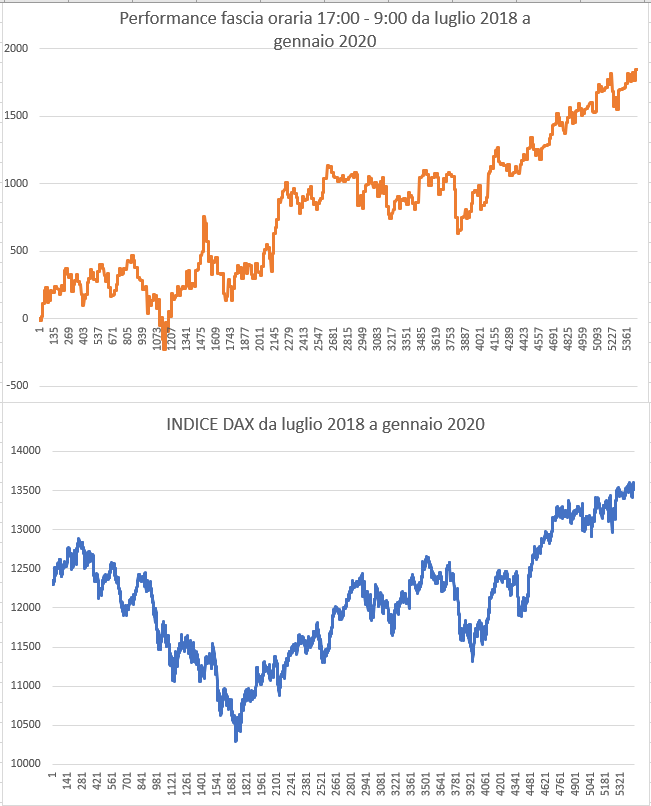

Intrecciando questi dati di prezzo e tempo, calcolando in modo cumulativo l’equity line nella fascia oraria tra le 17:00 (orario in cui statisticamente vi è una distribuzione più alta dei minimi di giornata) e le 9:00 della giornata successiva (per includere il gap notturno), nel periodo storico tra novembre 2017 e ottobre 2018, mentre il DAX ha avuto una performance negativa che va dai 13000 agli 11500 punti circa, la performance dalle 17:00 alle 9:00 in quell’arco temporale è positiva di circa 1500 punti (figura 5). Per dare ulteriore conferma a questi dati statistici è stato svolto un ulteriore test da luglio 2018 a gennaio 2020 includendo dati fuori dai campioni statistici: mentre il DAX è andato dai 12500 ai 13500 circa, la performance cumulata dalle 17:00 alle 9:00 di ogni seduta ha restituito un risultato di oltre 1800 punti (figura 6).

F5) Primo confronto tra indice DAX e performance della fascia oraria 17:00 – 9:00

Fonte: Antonio Mangano

F6) Secondo confronto tra indice DAX e performance della fascia oraria 17:00 – 9:00

Fonte: Antonio Mangano

Conclusioni

Il bias rialzista della fascia oraria 17:00 – 9:00 è evidente: questo tipo di statistica ha avuto una percentuale di riuscita del 57% nell’ultimo anno e mezzo, con perdita media e vincita media di circa 50 punti. Non deve essere però presa come una strategia operativa, poiché l’equity line risultante dallo studio ha avuto periodi negativi, anche se minori del benchmark, ma può essere di supporto (come filtro) a strategie proprie già in utilizzo, rispettando le proprie regole.

Antonio Mangano

Antonio Mangano è un diplomato geometra ed ha svolto studi nell’ambito delle scienze ambientali. E’ nel mondo dei mercati finanziari dal 2016 e si concentra nello sviluppo di statistiche e trading system su forex e indici. Ha collaborato con giornali online di cronaca e sport ed ha partecipato a diverse trasmissioni sul trading online di un’emittente web.

manganoantonio@live.it